M&A

M&Aサービス~戦略立案~

事業継承や譲渡(売却)、買い受け、企業様に沿ったベストソリューションを提案致します。

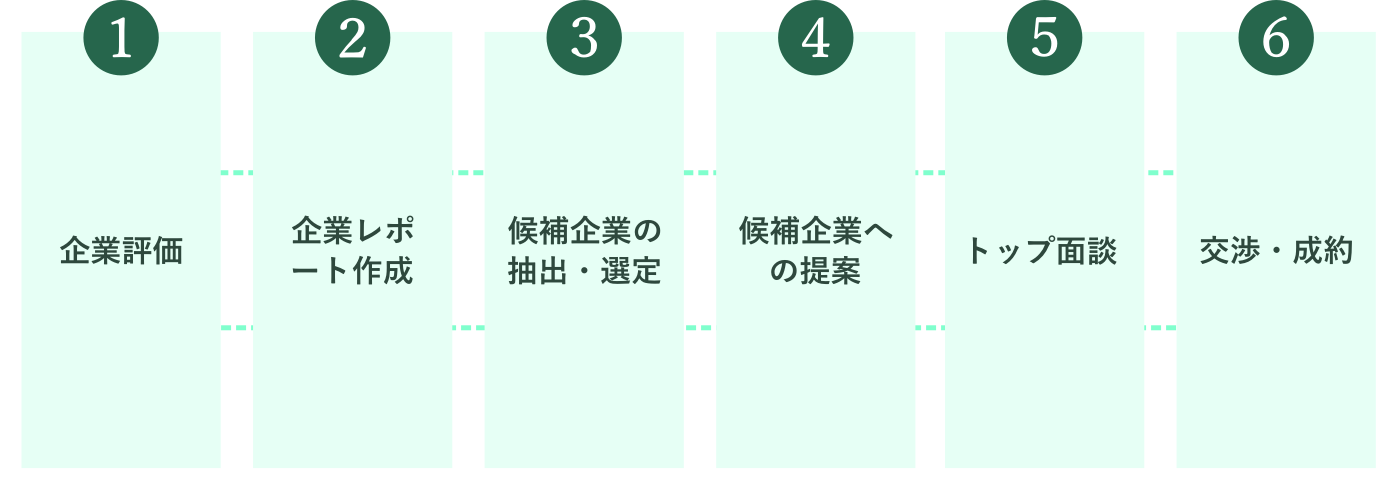

1.企業評価

企業の実態をつかむため、企業の収益性や財政状態・成長性・業界特性・経営計画など総合的にチェックし、客観的で公平な評価を行います。

2.企業レポート作成

2-1.事業分析・業界調査

適切なお相手を探すため、まずは事業内容や業界の状況を詳細に分析します。

M&A のマッチングの際には、シナジー効果(相乗効果)が最大化できる相手を選ぶことが大切です。そのため、まずは譲渡企業の業務プロセスや強み・弱みを十分理解し、属する業界の特徴や機会・脅威などを検討します。

2-2.企業概要書の作成

3.候補企業の抽出・選定

3-1.経験豊かなコンサルタントによる候補企業の抽出

社内の担当コンサルタント同士で情報共有し、相手業種や候補企業を導き出します。企業によっては、同業同士ではなく少し違う業種などと M&A を実行した方がうまくいく事例も数多くあり、様々な可能性を考慮した候補選びを実施します。

3-2.提携先ネットワーク活用

社外の協力銀行や各仕業などの推薦も受け、幅広いマッチングを行います。1 社単独では情報量に限界がある中、社外ネットワークを活用して多くの情報を持つ仲介者の支援を受けることは選択肢を増やすことにつながります。

3-3.候補企業の選定

4.候補企業への提案

4-1.ノンネームでの提案

リストアップされた企業に提案していきます。情報漏洩を防ぐため、秘密保持契約・提携仲介契約を経て詳細な情報を開示し、検討を進めます。

※ノンネームというのは、買い手企業への初期提案で利用される匿名の資料で、広く買い手候補企業に開示するために用いられます。この段階ではこのノンネームを使い、秘密保持契約を行うことなく譲渡企業が特定できないような形で買い手候補企業に M&A を提案します。

4-2.秘密保持契約

買い手候補企業が譲渡案件に興味を持った場合、社名を含めた具体的な情報が記載された情報に基づく検討に入っていただきます。その際に締結していただくのが秘密保持契約です。

譲渡企業にとって会社名を明かすということは非常に重要なプロセスであり、他の第三者に知られては存続に関わる問題となりえますので、秘密保持の徹底を必須事項とさせていただいております。

4-3.企業概要書での提案

買い手候補企業が案件検討のために秘密保持契約を締結していただいたら、「企業概要書」を提供し、買い手候補企業に詳細な検討をしていただきます。

4-4.詳細資料の開示

企業概要書の範囲を超えて、実際の決算書などさらに詳細な情報を買い手候補に開示します。M&A を進める前提での資料開示となりますので、業界特有の資料や細かい数字の部分で確認が必要なものが多くなってきます。

5.トップ面談

5-1.トップ面談

トップ面談とは、譲渡企業と買い手候補企業両社の経営者同士が初めて顔を合わせる場面です。もちろん一回だけではなかなか企業文化や経営理念を理解しきれませんので、トップ面談は納得がいくまで行っていただきます。

5-2.現地視察

お互いの企業の設備や価値観を確認するため、必要に応じてお互いの企業を訪問する場もセッティングします。面談の際に同時に行ってしまうケースもございます。

6.交渉・成約

6-1.条件交渉

買収価格や社員の処遇、契約の時期など大まかな条件を調整します。

6-2.基本合意契約

大まかな条件が合意に至ったら、基本合意契約を結びます。

基本合意契約には、「大まかな条件」「M&A 契約予定日」「買収監査に関する事項」「独占交渉権」「有効期限」「法的拘束の範囲」などが記載されています。

6-3.買収監査

買い手候補が売り手企業の会社を調査し、買い手候補に提出した資料と齟齬がないかを確認します。買い手にとっては重要なリスクヘッジとなる行程です。売り手にとって手間の掛かる作業でもありますが、ここで協力姿勢を見せることでその後の交渉もスムーズになります。

6-4.最終条件交渉

最終条件や細かい事項の決定を行います。基本合意契約の内容と買収監査の結果の間で差異があったものを中心に調整します。

6-5.最終契約